遺言・相続のコンサルタント 行政書士阿久津事務所

〒132-0021 東京都江戸川区中央一丁目13番16号

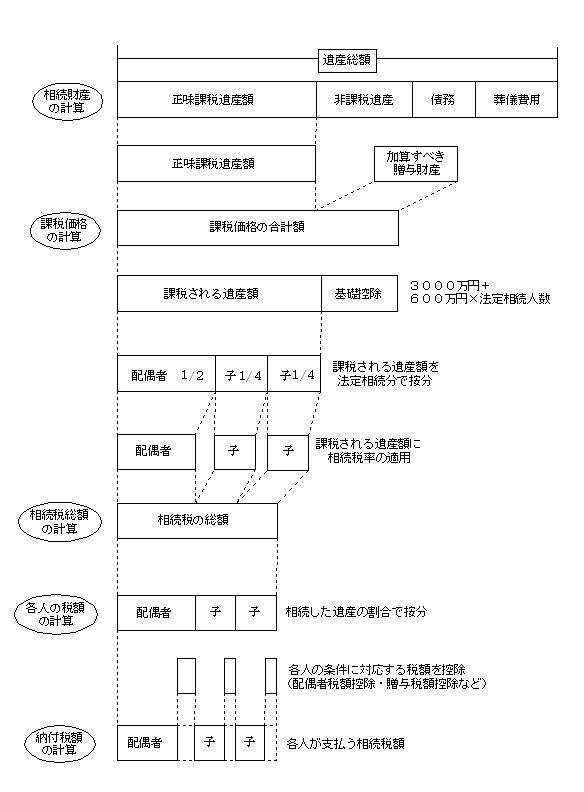

相続税は相続や遺贈によって取得した「正味の遺産額」が「基礎控除」越える場合に課税されます。

〔相続税の計算〕

・相続税の速算表

| 法定相続分に応ずる各人の取得金額 | 税率 | 控除額 |

| 1000万円以下 | 10% | − |

| 1000万円超 3000万円以下 | 15% | 50万円 |

| 3000万円超 5000万円以下 | 20% | 200万円 |

| 5000万円超 1億円以下 | 30% | 700万円 |

| 1億円超 2億円以下 | 40% | 1700万円 |

| 2億円超 3億円以下 | 45% | 2700万円 |

| 3億円超 6億円以下 | 50% | 4200万円 |

| 6億円超 | 55% | 7200万円 |

※相続又は遺贈により財産を取得した者が、被相続人の配偶者及び一親等の血族以外である場合は、その者の相続税額の20%を加算します。

(他人、兄弟姉妹、孫など)

・基礎控除

3000万円 + 600万円 × 法定相続人の数

この金額以下の遺産については相続税は課税されません。

※相続放棄をした者がいても法定相続人の数にカウントします。

※基礎控除にカウントされる養子の数には制限があります。

①実子がいる場合は1人まで。

②実子がいない場合は2人まで。

特別養子や配偶者の連れ子養子は実子とみなされます。

・生命保険金・退職手当金の非課税金額

500万円 × 法定相続人の数

※法定相続人の条件は基礎控除と同じです。

・各人の税額控除

①配偶者の税額軽減

取得した正味遺産額が、1億6千万円までか法定相続分までの税額を控除します。

②贈与税額控除

相続税に加算された贈与税額を控除します。

③未成年者控除

20歳に達するまでの年数1年につき10万円が控除されます。

④障害者控除

85歳に達するまでの年数1年につき10万円が控除されます。(1・2級は20万円)

⑤相次相続控除

10年以内に2回以上の相続があり、同じ財産に相続税が課税される場合には前回の相続税額に対し、1年につき10分の1の割合で計算した額を、今回の相続税から控除します。

⑥外国税額控除

外国にある財産を相続した場合、外国で相続税を課税されたときはその税額を控除します。

・相続税の納税期限

相続税は相続開始後10ヶ月以内の申告期限までに金銭一括納付するのが原則です。

※相続した財産だけでなく相続人固有の財産も含め金銭一括納付をしなければなりません。

※延滞税は約9.1%と高額です。(変動します。)

〔延納・物納〕

・延納

納付期限までに金銭で一括納付することが困難な事由がある場合は、担保を供して分割払いにすることができます。

※利子税がかかります。約1.8%(変動します。)

※担保は延納する税額に見合う分だけ提供します。

※税務署長の許可が必要です。

・物納

延納によっても金銭納付が困難な事由がある場合には、延納できない金額の範囲内で物納できます。

※原則として申告期限までに測量等を完了させて物納適格財産にしておかなければなりません。

※提出書類に不備がある場合、3ヶ月単位で最長1年以内で期限延長の届けを出せますが、利子税がかかります。約4.5%(変動します。)

※税務署長の許可が必要です。

・物納できる財産

第1順位 不動産・国債・地方債・船舶など

第2順位 社債・株式・証券投資信託など

第3順位 動産

※次のような財産は物納に不適格です。(不動産の場合)

①担保権が設定されていることその他これに準ずる事情がある不動産

②権利の帰属について争いがある土地

③境界が明らかでない土地

④隣接する不動産の所有者その他と争訟よらなければ通常の使用ができないと見込まれる不動産

⑤他の土地に囲まれて公道に通じない土地で民法第210条の規定による通行権が明確でないもの

⑥借地権の目的となっている土地で、当該借地権を有する者が不明であることその他これに類する事情があるもの

⑦他の不動産と社会通念上一体として利用されている不動産若しくは利用されるべき不動産又は2以上の者の共有に属する不動産

⑧耐用年数を経過している建物

⑨敷金返還に係る債務その他債務を国が負担することとなる不動産

⑩その管理又は処分を行うために要する費用の額がその収納価額と比較して過大となると見込まれる不動産

⑪公の秩序又は善良の風俗を害するおそれのある目的に使用されている不動産、その他社会通念上適切でないと認められる目的に使用されている不動産

⑫引渡に際して通常必要とされる行為がされていない不動産

・金銭納付を困難とする理由書

延納・物納の申請をするときには「金銭納付を困難とする理由書」を提出します。

※なんと生活費は納税者本人は10万円、家族は4万5千円で計算します。

(とりあえず物納・ダメもと物納ができなくなりました。)

参考

〔相続税取得費加算〕

相続で取得した土地を相続税申告期限から3年以内に売却する場合に、その者が相続で取得した土地に占める相続税の金額を取得費に加算することができます。

※通常土地の取得価額が不明の場合は売却価額の5%を取得費として計算します。

計算例

A土地6000万円・B土地6000万円・その他の財産3000万円

相続税4300万円の場合

4300万円 × 1億2千万円/1億5千万円 = 3440万円

A土地を売った場合の取得費は

300万円(6000万円×5%)+3440万円=3740万円

お問合せ・ご相談はこちら

ご不明点などございましたら、

お電話もしくはお問合せフォームよりお気軽にご相談ください。

プロフィール

NPO法人相続アドバイザー協議会認定会員

名前 阿久津康弘

生年月 1964年1月

出身地 岐阜県

好きなもの ビール、ロト6

好きな言葉 なせば成る